국토연 ‘주택금융정책의 국제 비교 및 정책적 시사점’

최근 ‘주택매매가격 급락’, ‘거래절벽’ 등 자극적인 표현의 언론보도가 잇따르고 있다.

이를 두고 “불패행진을 거듭했던 부동산 시장이 마침내 폭락장에 들어섰다”고 이야기하는 이도 있고, “그동안 비정상적으로 상승하기만 했던 주택매매가격이 조정을 받고 있는 것”이라는 의견도 있지만, 상황을 어떻게 보던 그 배경에는 ‘주택매매가격이 하락했다’는 사실이 있다. 실제로 부동산R114의 최근 조사결과에 따르면, 올해 전국 아파트 매매가격은 0.14% 하락해 2013년(-0.29%) 이후 9년 만에 약세 전환이 임박한 것으로 나타났다.

특히, 최근 주택매매가격이 하락한 원인에 지속적인 대출금리 인상과 대출규제가 큰 역할을 차지하고 있음을 누구도 부정할 수 없을 터다.

한편, 이러한 가운데 국책연구기관에서 “실수요자를 대상으로 대출 규제를 완화할 필요가 있다”는 분석을 내놔 이목이 집중되고 있다.

국토연구원은 지난 9월 13일 국토정책Brief ‘주택금융정책의 국제 비교 및 정책적 시사점’에서 주요 주택금융지표의 국제비교(13개국), 가계부채 규모와 경제성장, 거시건전성 정책(LTV, DSTI) 동향, 주택금융 및 보조금 지원정책 동향 등을 분석하고 위와 같이 밝혔다.

◇ LTV, DSTI 동향

선진국들은 IMF가 분류한 17개 거시건전성 정책 중 규제적 성격의 주택담보대출정책인 LTV와 DSTI 한도를 국가별 특성과 상황에 따라 다양하게 조합해 활용하고 있다.

구체적으로 ▲LTV와 DSTI 정책을 모두 활용하고 있는 국가는 네덜란드, 캐나다, 홍콩, 싱가포르, 노르웨이, 포르투갈, 한국, 슬로바키아, 리투아니아, 이스라엘, 에스토니아, 체코, 몰타, 키프로스, 아일랜드, 라트비아, 슬로베니아 등 17개국 ▲LTV 정책만 활용하고 있는 국가는 핀란드, 이탈리아, 대만, 아이슬란드, 룩셈부르크, 뉴질랜드, 스페인, 덴마크, 스웨덴 등 9개국 ▲DSTI 정책만 활용하고 있는 국가는 그리스, 미국, 영국 등 3개국이다.

또한, 글로벌 금융위기 이후 선진국을 중심으로 LTV 한도보다 DSTI 한도 정책을 시행하는 국가가 빠르게 증가하고 있어 대출 시 차주의 상환능력을 중요하게 고려하는 추세인 것으로 확인됐다.

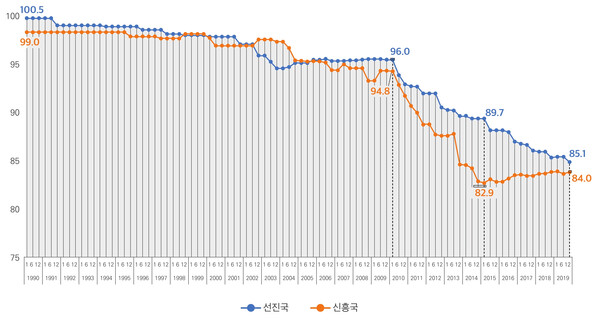

2007년부터 2019년까지 선진국의 경우 LTV 한도 시행 국가는 13개국에서 26개국으로 증가했으며, DSTI 한도 시행 국가는 5개국에서 20개국으로 증가해 LTV보다 DSTI 정책 시행 국가가 더 빠르게 증가했다.

더불어 각국은 시기에 따라 DSTI 정책을 조정했으며, 강화한 횟수(0.10회)가 완화한 횟수(0.03회) 보다 많은 것으로 분석됐고, DSTI 정책을 자주 조정한 국가는 우리나라(13회 : 강화 9회, 완화 4회), 홍콩(7회 : 강화 5회, 완화 2회), 네덜란드(6회 : 강화 4회, 완화 2회) 등이 있었다.

한편, 대부분 국가에서 LTV 기준을 강화하는 추세이며, 선진국의 경우 그 기준을 점진적으로 강화해 2019년 현재 평균적인 LTV 한도는 85.1% 수준인 것으로 나타났다.

특히, 금융위기 이후 금융시장에 가해지는 대내외적 충격에 대응하기 위해 선진국과 신흥국 모두 LTV 기준을 강화했는데, 신흥국에 비해 선진국의 LTV 변동폭이 완만했다.

◇ 주택금융 및 보조금 지원정책 동향

먼저, 미국의 경우 소비자금융보호국(CFPB)은 변동금리 모기지론에 대해 아래와 같은 세 가지 금리상한을 적용하고 있다. 더불어 연방주택청(FHA) 변동금리 모기지론의 경우 후속조정상한은 1%p, 대출만기조정상한은 5%p를 적용하고 있다.

- 초기조정상한(initial adjustment Cap) : 최초 고정금리 기간이 끝난 직후 변동금리 적용 시 적용되는 이자율의 상한으로, 2%p 또는 5%p 상한 적용.

- 후속조정상한(subsequent adjustment Cap) : 변동금리 기간 동안 적용되는 이자율의 상한으로 통상 2%p 수준이며, 이는 새로 적용되는 이자율이 이전 이자율보다 2%p 이상 높을 수 없음을 의미.

- 대출만기조정상한(lifetime adjustment Cap) : 총 대출기간 동안 적용되는 금리상한으로, 일반적으로 5%p를 적용하며, 이는 초기 금리보다 5%p 이상 금리가 높아질 수 없음을 의미.

또한, 영국에서는 ‘Help to Buy: Equity’ 제도를 통해 주택가격의 5%를 지불하고, 모기지론으로 75%, 정부 융자로 25%를 조달할 수 있다. 다만, 기존에는 주택 보유자도 기존 주택을 매각하면 해당 제도를 이용할 수 있었으나 현재는 생애최초 주택구입자만을 대상으로 시행되고 있다.

이외에도 싱가포르는 대출건수와 차입자 유형에 따라 상이한 LTV 한도를 운용하고 있는데, 개인은 모기지론 미보유 시 LTV 75%, 1건 보유 시 45%, 2건 이상 보유 시 35%를 적용하고, 법인은 15%를 적용하고 있다.

한편, 호주와 영국은 각각 ‘First Home Owner Grant(FHOG)’와 ‘Lifetime ISA’ 제도 등을 통해 생애최초 주택구입자에 대한 보조금 지원정책을 시행하고 있으며, 싱가포르의 경우 신규 또는 재판매(resale) HDB 주택을 최초 또는 두 번째로 구입할 경우 최대 4만 싱가포르달러의 보조금(부부는 최대 8만 싱가포르달러)을 지원하고 있다.

◇ 시사점은?

국토연구원 부동산시장연구센터 김지혜 부연구위원은 “LTV와 DTI 기준 강화 시 신용대출이 증가하는 등 금융부문의 풍선효과가 발생할 우려가 있는 만큼 차주의 상환능력과 부채구조를 종합적으로 고려해 가계부채 관리를 지속적으로 추진할 필요가 있다”면서도 “우리나라는 주요국과 비교해 가계부채 중 주택담보대출 비중이 낮은 편이고, 선진국의 LTV 평균은 85.1% 수준임을 감안해 실수요자에 대한 LTV 한도를 미시적·제한적으로 완화하는 방안도 검토할 필요가 있다”고 의견을 밝혔다.

또한 김지혜 부연구위원은 “대출금리 인상에 대비해 일정 소득기준 충족 시 실수요자에 대한 저금리 금융지원을 지속하고, 금리상한형 주택담보대출에 대한 개선을 추진할 필요가 있다”며 “현재 금리상한형 주택담보대출은 특별한 가입 요건이 없으나, 금리 상승에 대한 압박은 저소득·저신용 계층에 더 크게 작용할 수 있는 만큼 미국사례 등을 참고하거나 소득 및 신용도에 따라 차등적인 상한을 적용하는 방안을 검토해야 한다. 이와 함께 우리나라의 높은 자가 보유의식을 감안해 싱가포르와 같이 주택구입 시 필요한 자금을 국민연금 등의 연기금을 활용해 조달할 수 있도록 지원방안을 검토할 필요도 있다”고 말했다.

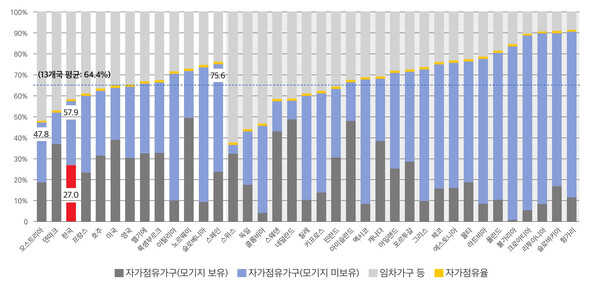

이외에도 김지혜 부연구위원은 ▲차주의 상환능력을 중심으로 관리체계를 개선하기 위해서는 정확한 소득 파악이 가장 중요한 만큼 소득 확인 시스템 보완 필요 ▲우리나라는 국제기구에서 취합한 주요 지표 중 일부 항목의 수치가 제공되지 않거나 체감도가 낮은 자료가 반영되고 있는 만큼 IMF, BIS, OECD 등에서 취합해 제공하고 있는 주택가격 및 가계부채 관련 통계자료 중 주택가격지수, 자가점유율, 주택구입 목적의 장기부채 규모 등 글로벌 스탠더드에 부응한 관련 통계의 개선 필요 등을 과제로 제시했다.